Статья опубликована в рамках: XLIV Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 01 декабря 2014 г.)

Наука: Экономика

Секция: Бухгалтерский, управленческий учет и аудит

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

Статья опубликована в рамках:

Выходные данные сборника:

МЕТОДЫ ВЕДЕНИЯ УЧЕТА ПО ИСЧИСЛЕНИЮ НАЛОГОВ И СБОРОВ, ПРЕДШЕСТВУЮЩИЕ ЗАКОНОДАТЕЛЬНО УСТАНОВЛЕННЫМ МЕТОДАМ НАЛОГОВОГО УЧЕТА

Сычева Елена Ивановна

старший преподаватель кафедры «Финансов и налогообложения» Московского государственного университета экономики, статистики и информатики, РФ, г. Москва

ACCOUNTING PROCEDURES OF TAX ASSESSMENT AND RECEIPTS PRECEDING STATUTORY TAX ACCOUNTING METHODS

Elena Sycheva

senior Lecturer of Finance and Tax Assessment Chair, Moscow State University of Economics, Statistics and Informatics, Russia, Moscow

АННОТАЦИЯ

Появление в законодательстве о налогах и сборах понятия «налоговый учет» не стало новшеством для налогоплательщиков. Еще до принятия соответствующей поправки в Налоговом кодексе Российской Федерации наиболее образованная часть налогоплательщиков весьма успешно вела учет по налогам и сборам, исходя из особенностей своих видов деятельности. Знакомство с некоторыми из методов учета было бы весьма полезно для нынешних налогоплательщиков.

ABSTRACT

The appearance of the term “tax registration” in tax and fees legislation has not become the innovation for taxpayers. Even before the adoption of appropriate amendments to the Tax Code of the Russian Federation, the most educated part of taxpayers very successfully made taxes and fees accounting, based on the characteristics of their activities. Familiarity with some of the accounting methods would be very useful for current taxpayers.

Ключевые слова: налоговый учет; учет «входного» НДС; учет «выходного» НДС; методы учета по налогам и сборам.

Keywords: tax registration; accounting of input value added tax; accounting of output value added tax; accounting procedures of taxes and fees.

Введение понятия налогового учета с 1 января 2002 года не стало новшеством для российских налогоплательщиков.

Еще до его появления организациям, которые одновременно выпускали (или продавали) как облагаемую, так и не облагаемую НДС продукцию с раздельным учетом затрат, необходимо было начать вести раздельный учет относившихся к этим затратам сумм НДС, уплаченных поставщикам и подрядчикам.

Ведение раздельного учета было несколько трудоемко, но если в организации был компьютер, то соответствующие настройки можно было сделать у большинства приличных бухгалтерских программ, или просто создать необходимый алгоритм расчета в Excel.

Рисунок 1. Схема методики учета «входного» НДС

В соответствии с п. 3 ст. 162 НК РФ счета-фактуры составляли при совершении любых операций, признававшихся объектом обложения НДС. Это требование распространялось и на операции, освобожденные от налогообложения, за исключением:

· операций по реализации ценных бумаг (кроме брокерских и посреднических услуг);

· банковских операций, совершаемых банками;

· операций страховых организаций и негосударственных пенсионных фондов.

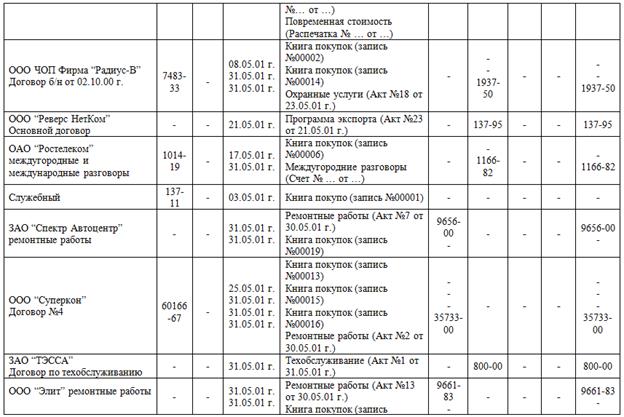

Счета-фактуры, полученные от поставщиков, должны были храниться в Журнале учета полученных счетов-фактур. Данный журнал состоял из двух частей. Первая часть представляла собой таблицу (реестр всех полученных счетов-фактур) произвольной формы. Вторая часть журнала состояла из самих оригиналов счетов-фактур. В таблице №1 представлена первая часть журнала, предложенная автором статьи.

Таблица 1.

Реестр полученных счетов-фактур за май 2001 года

В случае частичной оплаты оприходованных товаров, работ, услуг, регистрация производилась на каждую сумму, перечисленную продавцу (т. е. возможно было дополнительное деление граф 9, 10, 11, 12 и 13 на необходимое число строк).

Пример.

Таблица 1 предоставляла возможность систематизировать данные бухгалтерского и «налогового» учета на начальном этапе регистрации полученных счетов-фактур для правильного исчисления «входного» НДС.

В соответствии с п. 7 Постановления Правительства РФ от 02.12.2000 г. № 914 покупатели вели Книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами, в целях определения суммы НДС, предъявленной к вычету в установленном порядке. Счета-фактуры по необлагаемым покупкам учитывались в Книге покупок в том же периоде что и те, что облагались НДС. То есть в Книге покупок были представлены только те счета-фактуры, суммы НДС в которых были предъявлены к вычету (покупки были оприходованы, оплачены полностью или частично или равны нулю) (Приложение 1).

Если организация решала вести раздельный учет, облагаемой и не облагаемой НДС продукции с отражением операций по каждому виду деятельности на отдельных субсчетах, то приказ руководителя организации, определявший ее учетную политику, должен был содержать следующий пункт:

… раздельный учет сумм НДС, уплаченный поставщикам (подрядчикам) за материальные ценности, работы, услуги, использованные для производства облагаемой и не облагаемой НДС продукцией, вести на отдельных субсчетах бухгалтерского учета в соответствии с утвержденным Рабочим планом счетов.

В соответствии с учетной политикой бухгалтерия должна была установить порядок ведения раздельного учета облагаемой и не облагаемой НДС продукции на отдельных субсчетах бухгалтерского учета. С этой целью данному подразделению необходимо было разработать Рабочий план счетов.

Таблица 2.

Фрагмент предлагаемого рабочего плана счетов

|

Наименование счета |

Номер счета |

Субсчет |

Наименование субсчета |

|

НДС по приобре-тенным ценностям |

19 |

1.

1.1.

1.2.

1.3.

2.

2.1.

2.2.

2.3.

3.

3.1.

3.2.

|

Налог на добавленную стоимость при осуществлении капитальных вложений. Налог на добавленную стоимость при осуществлении капитальных вложений в основные средства или нематериальные активы, которые предполагается использовать при производстве продукции (работ, услуг), облагаемой НДС. Налог на добавленную стоимость при осуществлении капитальных вложений в основные средства или нематериальные активы, которые предполагается использовать при производстве продукции (работ, услуг), не облагаемой НДС. Налог на добавленную стоимость при осуществлении капитальных вложений в основные средства или нематериальные активы, которые предполагается использовать при производстве продукции (работ, услуг), как облагаемой, так и не облагаемой НДС. Налог на добавленную стоимость по приобретенным нематериальным активам. Налог на добавленную стоимость по приобретенным нематериальным активам, которые предполагается использовать при производстве продукции (работ, услуг), облагаемой НДС. Налог на добавленную стоимость по приобретенным нематериальным активам, которые предполагается использовать при производстве продукции (работ, услуг), не облагаемой НДС. Налог на добавленную стоимость по приобретенным нематериальным активам, которые предполагается использовать при производстве продукции (работ, услуг), как облагаемой, так и не облагаемой НДС. Налог на добавленную стоимость по приобретенным материально-производственным запасам. Налог на добавленную стоимость по приобретенным материально-производственным запасам, используемым при производстве продукции (работ, услуг), облагаемой НДС. Налог на добавленную стоимость по приобретенным материально-производственным запасам, используемым при производстве продукции (работ, услуг), не облагаемой НДС. |

(Данная таблица могла быть продлена в зависимости от спектра покупок, по которым налогоплательщику были предъявлены суммы НДС поставщиками.)

Для систематизации и накапливания данных в учетных регистрах, позволявших обеспечить синтетический и аналитический учет расчетов с поставщиками (в части НДС), наиболее часто использовалась журнально-ордерная форма бухгалтерского учета.

Количество учетных регистров, позволявших обеспечить указанные выше виды учетов расчетов с поставщиками (в части НДС), должно было соответствовать числу субсчетов открытых к счету 19.

Для обобщения и анализа информации по субсчетам счета 19 предлагалось использовать оборотно-сальдовую ведомость по данному счету.

Таблица 3.

Оборотно-сальдовая ведомость по счету 19

| Субсчета | Сальдо на начало периода |

Обороты за период |

Сальдо на конец периода |

|||

| Дебет | Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

|

19/1.1 |

|

|

|

|

|

|

|

19/1.2 |

|

|

|

|

|

|

|

19/1.3 |

|

|

|

|

|

|

|

19/2.1 |

|

|

|

|

|

|

|

19/2.2 |

|

|

|

|

|

|

|

19/2.3 |

|

|

|

|

|

|

|

19/3.1 |

|

|

|

|

|

|

|

19/3.2 |

|

|

|

|

|

|

|

И т.д. |

|

|

|

|

|

|

|

Итого |

|

|

|

|

|

|

В п. 4 ст. 170 НК РФ было сказано: если организация ведет два вида деятельности, один из которых облагается НДС, а другой нет, то «входной» НДС можно возместить из бюджета пропорционально выручке, облагаемой налогом, к общей сумме выручки. Раньше этого не было ни в Законе РФ от 06.12.1991 № 1992-1 « О налоге на добавленную стоимость», ни в Инструкции ГНС РФ от 11.10.1995 № 39 «О порядке исчисления и уплаты налога на добавленную стоимость». Отмечалось лишь то, что организации должны вести раздельный учет.

Рисунок 2. Схема методики учета «выходного» НДС

Аналогично покупателям, продавцы вели Журнал учета выставленных покупателям счетов-фактур. Данный журнал также состоял из двух частей.

Первая часть представляла собой таблицу (реестр всех выставленных счетов-фактур) произвольной формы, в которой в хронологическом порядке учитывались выставленные покупателям счета-фактуры.

Счета-фактуры, составлявшиеся продавцом для учета операций по внутреннему потреблению товаров (работ, услуг), средств полученных в виде финансовой помощи, процентов по векселям и т. д., в Журнале учета выставленных покупателям счетов-фактур не отражались. Вместе с тем, если налогоплательщик желал также учитывать данные счета-фактуры, то ему необходимо было обеспечить раздельный учет названных операций в разрезе данного Журнала.

Вторая часть Журнала учета выставленных покупателям счетов-фактур состояла из вторых экземпляров счетов-фактур, (первый экземпляр передавался покупателю).

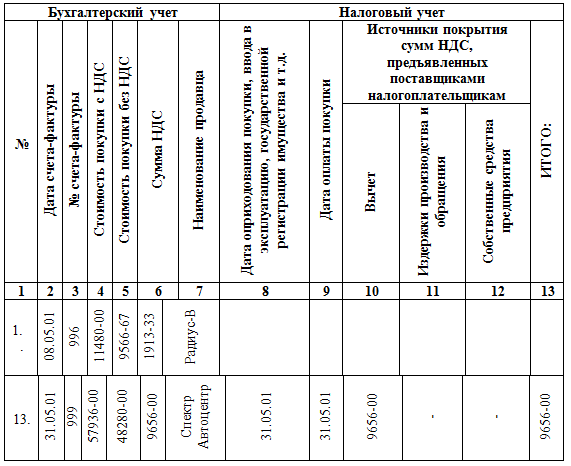

В таблице 4 представлена первая часть Журнала. Данный реестр позволял бухгалтеру использовать данные бухгалтерского и «налогового» учета на начальном этапе регистрации выставленных счетов-фактур для правильного исчисления «выходного» НДС.

В случае частичной оплаты отгруженных товаров, работ, услуг регистрация производилась на каждую сумму, перечисленную покупателем, (т. е. возможно было дополнительное деление граф 8, 9, 10, 11 и 12 на необходимое число строк).

Таблица 4.

Реестр выставленных счетов-фактур

|

Бухгалтерский учет |

Налоговый учет |

||||||||||

|

№ |

Дата выс тав ления счета-фак туры |

№ счета-фак туры |

Стои мость про даж с НДС |

Стои мость про даж без НДС |

Сум ма НДС1 |

Наи мено вание поку па теля |

Дата отгру зки (пере дачи) това ров, работ, услуг или дата опла ты това ров, работ, услуг2 |

Продажи, облагаемые налогом по ставке |

ИТО ГО: |

||

|

20% |

10% |

0% |

|

||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

|

1. |

17.05. 01 |

229 |

930-00 |

775-00 |

155-00 |

ООО «Гип рогор Ст рой» |

|

|

|

|

|

|

5. |

31.05. 01 |

256 |

17025-00 |

14187-50 |

2837-50 |

ООО « РБ Агро сервис» |

16.05.01 |

2818-83 |

- |

- |

2818-83 |

|

6. |

31.05 .01 |

257 |

30148-00 |

25123-34 |

5024-66 |

НОУ «Колсалтин говая группа «АЮДАР»» |

26.04.01 |

5024-67 |

- |

- |

5024-67 |

1 Отсутствие значения в данной графе означало, что продукция (работы, услуги), не облагаемая НДС продана

2 Дата возникновения налогового обязательства определялась в зависимости от принятой учетной политики для целей налогообложения. Дата возникновения налогового обязательства — дата оплаты

Продавцы вели Книгу продаж и регистрировали в ней счета-фактуры, ленты контрольно-кассовых машин, бланки строгой отчетности, составлявшиеся продавцом как при совершении облагаемых, так и не облагаемых НДС операций.

Счета-фактуры учитывались в Книге продаж в хронологическом порядке в том налоговом периоде, в котором возникало налоговое обязательство. По необлагаемым операциям они учитывались в Книге продаж в том же периоде что и те, что облагались НДС.

Счета-фактуры, имевшие подчистки и помарки, не подлежали регистрации в Книге продаж. Исправления, внесенные в счета-фактуры, должны были быть заверены подписью руководителя и печатью продавца, с указанием даты внесения исправления.

В Приложении 3 отражены только те счета-фактуры, суммы НДС в которых были предъявлены к уплате в бюджет (т. е. продажи были оплачены полностью или частично). Счета-фактуры были представлены в хронологическом порядке: по дате оплаты выставленных счетов-фактур.

Объекты раздельного учета определялись в зависимости от целей, ради которых он велся. Если производилась и (или) реализовывалась продукция, облагаемая НДС по разным ставкам (или облагаемую и не облагаемую НДС), то необходимо было вести раздельный учет выручки от реализации.

В Приложении 4 представлена методика, которая использовалась для определения « выходного» НДС и прибыли от реализации услуг (до 01.01.02) для целей налогообложения.

В заключении выше изложенного хотелось бы отметить следующее:

· до появления понятия «налоговый учет» в налоговом законодательстве оно уже было сформулировано налогоплательщиком в его сознании;

· методики ведения учета по налогам и сборам до 1 января 2002 года отличались в некоторых случаях индивидуальностью и оригинальностью;

· для нынешних налогоплательщиков было бы весьма полезно знакомство с методами ведения учета по налогам и сборам, используемыми до появления методов ведения налогового учета.

Книга покупок Приложение 1

Налогоплательщик-покупатель: ОАО «Цвет»

Идентификационный номер налогоплательщика-покупателя: 7734175442

Покупка за период с 01.05.01 по 31.05.01

Список литературы:

1.Налоговый кодекс Российской Федерации (по состоянию на 2001 год).

2.Постановление Правительства РФ от 02.12.2000 г. № 914 «Об утверждении Порядка ведения журналов учета счетов-фактур при расчетах по налогу на добавленную стоимость».

дипломов

Оставить комментарий