Статья опубликована в рамках: XXI Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 30 января 2013 г.)

Наука: Экономика

Секция: Финансы и налоговая политика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

ВОПРОСЫ ПОСТРОЕНИЯ И ВОЗМОЖНОСТИ ВНЕДРЕНИЯ МОДЕЛИ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ КОММЕРЧЕСКИХ БАНКОВ

Щербакова Елена Михайловна

соискатель кафедры «Налоги и налоговая политика» ГУУ,

г. Москва

E-mail: eshcherbakova88@mail.ru

Сфера налогообложения в настоящее время уже имеет богатый опыт применения самых различных методов и приемов, способствующих адекватному и безболезненному внедрению новых налогов, институтов и др. Приведем следующие примеры, чтобы проиллюстрировать все их многообразие:

·Эксперимент (в качестве примера можно взять эксперимент по налогообложению недвижимости, проведенный в Твери и Великом Новгороде [6]);

·Сбор и анализ данных (например, ежегодное использование итоговых данных в части налоговых доходов по различным налогам, представленных на сайте Росстата [10]);

·Опрос (пример опроса приведен на сайте журнала «Главбух»; опрос был посвящен срокам начала использования электронных счетов-фактур [11]) и др.

Учитывая предлагаемый в настоящее время механизм оптимизации налогообложения [8], наиболее приемлемым методом в данном контексте следует считать моделирование. На сегодняшний день оно является одним из самых распространенных методов исследования, в том числе и в области налогообложения. В подтверждение этого достаточно сказать о наличии ряда научных публикаций, посвященных моделированию в области налогообложения [1, с. 2], а также представить все многообразие моделей, с которыми может столкнуться на практике современный исследователь: математические модели; компьютерные модели; имитационные модели и др.

В то же время широко освещаемое в научных трудах и разного рода публикациях моделирование налогообложения не нашло единство во взглядах специалистов. Так, одна из глав книги С.Н. Сайфиевой [5] содержит главу «Модели справедливого налогообложения в научной литературе». Но, несмотря на закрепление «модели» в качестве основной темы главы, данный раздел монографии посвящен составу налогов, которые должны быть в налоговой системе и которые предлагаются специалистами в области налогообложения. Данный подход представляется несколько ограниченным, так как вопрос о моделях не предполагает обсуждение исключительно состава налогов, в том числе по причине многоэлементного представления о процессе налогообложения, который включает в себя и субъектов налогообложения, и порядок исчисления и уплаты, и др.

Говоря о содержании модели, применительно к оптимизации налогообложения коммерческих банков модель будет представлять собой переложенный на математический язык основной критерий оптимальности налогообложения, который был сформулирован как базовое равенство налоговых обязательств, признанных оптимальными как налогоплательщиками, так и государством [9]. При этом построение модели оптимизации налогообложения основано на принципах, которые обусловлены как налоговой природой, так и природой моделирования. К ним следует отнести следующие принципы:

1.Принцип многофакторности. Наличие нескольких сторон, нескольких элементов налога и налоговой системы в целом говорит о необходимости учета большого объема показателей. Причем, в центре модели будет стоять не один фактор, а баланс между их количественным показателем, так как налоги — это, в первую очередь, денежные потоки. Установление баланса позволит, изменяя условия одной части модели, проследить степень влияния одного фактора на другой, а также установить временные рамки влияния изначально измененного показателя на исследуемый.

2.Принцип гибкости. Строящаяся модель должна быть приспособлена к постоянно меняющемуся законодательству о налогах и сборах. Также должна приниматься в расчет динамичность экономического состояния государства и банковского сектора в частности и возможность быстрого адаптирования для организаций с различными направлениями деятельности.

3.Принцип низкой затратности. Несмотря на необходимость учитывать много факторов, модель не должна быть перегружена, дабы не затрачивать для ее использования излишние финансовые, трудовые, временные и иные ресурсы, как со стороны государства, так и налогоплательщиков. В противном случае применение модели приведет не только к неудобству ее практического использования, но и поставит вопрос о ее «содержании», так как деятельность государства в этой части будет обуславливать значительные государственные расходы, эффективность которых, в конечном счете, может быть оспорена.

4.Принцип временной сопоставимости. Все данные в строящейся модели должны быть корректны по отношению друг к другу. Например, если в части налоговой нагрузки налог на прибыль берется за год (за один налоговый период), то НДС — за год будет отражаться в сумме за 4 налоговых периода.

Приведенные принципы, содержание оптимизации налогообложения коммерческих банков, механизм оптимизации и все рассмотренные ранее аспекты предопределяют состав элементов модели. Их можно условно разделить на четыре группы: элементы налогов, элементы интересов налогоплательщиков, элементы интересов государства и элементы текущего экономического состояния.

Элементы налогов частично, но не полностью, совпадают со значением элементов налогообложения, которое определено пунктом 1 статьей 17 части первой НК РФ. В модели, отражающей оптимизацию налогообложения, должна быть отражена налоговая нагрузка, рассчитываемая исходя из сумм налогов, которые, в свою очередь, могут быть определены при использовании налоговой базы, налоговой ставки, налоговых льгот и т. д.

Интересы налогоплательщиков должны быть отражены в модели следующим образом:

·Уровнем приемлемой налоговой нагрузки, которую налогоплательщик готов нести при заданном состоянии экономики.

·Наличием/отсутствием льгот, так как их использование — выбор и право налогоплательщика.

·Корректировкой состава налогов, так как от выбора налогоплательщика в отдельных случаях зависит наличие/отсутствие обязанности уплаты того или иного налога (например, налогоплательщик принимает решение использовать не свой транспорт, а заключить договор с транспортной компанией).

Интересы государства противопоставлены интересам налогоплательщиков для установления баланса. Это — основа модели оптимизации налогообложения. Они будут учтены следующим образом:

·В показателях расходов, которые государство осуществило с целью выполнения своих функций;

·В закладываемых уровнях погрешностей, в том числе через коэффициент К4.

Наконец, элементы текущего экономического состояния будут представлены ВВП. Для более корректных расчетов при практическом внедрении рассматриваемой модели в качестве дополнительных показателей представляется целесообразным ввести показатель инфляции. Поскольку в рамках статьи рассмотреть все факторы, влияющие на процесс налогообложения коммерческих банков, не представляется возможным, в том числе ввиду большого количества таких факторов, а также объемности расчетов, в данном случае показатель инфляции в расчетах участвовать не будет.

Определим взаимосвязь и соотношение показателей, которые будут входить в состав модели.

1.Элементы налогов и интересов налогоплательщика. Исходя из показателей деятельности коммерческих банков, рассчитывается совокупная сумма налогов, подлежащих уплате. Данная сумма должна быть скорректирована на уровень собираемости налогов (с использованием уровня собираемости, сложившегося в отношении каждого налога, или среднего уровня собираемости налогов по государству в целом, или с разделением по регионам осуществления экономической деятельности банков). Сумма налогов, которая рассчитана на данном этапе выражает прогноз государства без учета его потребностей и прогнозов на очередной финансовый год и приравнивается к величине налоговой нагрузки (выраженной в абсолютной величине подлежащих уплате коммерческими банками налогов). Оптимальной, по мнению налогоплательщика и определяемой в соответствии с предлагаемым алгоритмом [9] (показатель, отраженный в числителе дроби). Эта величина корректируется на индекс ожиданий налогоплательщика, поскольку оптимальная налоговая нагрузка может отличаться на практике по величине ввиду изменений экономической конъюнктуры.

2.Элементы интересов государства и элементы текущего экономического состояния. Для установления баланса между интересами государства и налогоплательщика необходимо, чтобы две части модели, рассмотренные в пункте 1, равнялись величине государственных потребностей в финансовых ресурсах. Данная величина должна рассчитываться исходя из действующей структуры бюджета. Одновременно, необходимо отметить, что при ее расчете государство должно максимально снизить вероятность дефицита бюджета, так как бюджет считается сбалансированным только тогда, когда доходы бюджета равны его расходам [7]. Действующая в настоящее время бюджетная система Российской Федерации предполагает, что наиболее эффективным в рассматриваемой модели будет использование консолидированного бюджета Российской Федерации. Это обусловлено тем, что банк, уплачивая налоги, формирует налоговые доходы не только федерального бюджета, но и бюджетов субъектов Российской Федерации. Поэтому величина государственных потребностей в финансовых ресурсах, обеспеченных за счет налоговых доходов, будет рассчитана как разница между расходами консолидированного бюджета и доходами консолидированного бюджета, отличными от налоговых. Для проверки оптимальности налогообложения в расчет включаются фактические данные, полученные по итогам анализируемого финансового года.

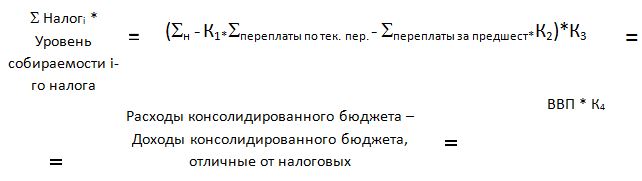

В конечном счете, модель оптимизации налогообложения коммерческих банков примет следующий вид:

Формула 1. Модель оптимизации налогообложения коммерческих банков

где: Sн — совокупная сумма налоговых обязательств налогоплательщика за календарный год по всем налогам, в отношении которых у налогоплательщика возникал объект налогообложения (НДФЛ, уплачиваемый организацией в расчете не участвует; страховые взносы, уплачиваемые работодателем в соответствии с федеральным законом от 24.07.2009 № 212—ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» в расчет включаются);

Sпереплаты по тек. пер. — сумма переплаты по всем налогам, возникшая у налогоплательщика по текущему периоду как следствие неоднозначного толкования норм законодательства о налогах и сборах при наличии консервативной позиции налогоплательщика в части потенциально возможных налоговых претензий со стороны налоговых органов, либо по иным основаниям (например, возможность возмещения НДС по экспорту в будущем).

К1 — коэффициент, позволяющий учитывать среднюю по организации — налогоплательщику или группе налогоплательщиков вероятность положительного отстаивания сумм переплат по уплаченным налогам по текущему периоду.

К2 — коэффициент, позволяющий учитывать среднюю по организации — налогоплательщику или группе налогоплательщиков вероятность положительного отстаивания сумм неуплат по налогам, выявленным налоговыми органами по предыдущим периодам.

К3 — поправка на экономическую конъюнктуру со стороны налогоплательщика;

К4 — доля налогов в ВВП, которая с позиции государства будет наиболее приемлемой для экономики и удовлетворения его интересов (налоговая нагрузка со стороны государства).

Из данной модели основными показателями являются налоговая нагрузка, закладываемая самим налогоплательщиком, и налоговая нагрузка, которую считает необходимым установить государство. Изменяя налоговую нагрузку, закладываемую государством, остальные значения также будут подвергнуты корректировке для выполнения равенства. Рассматривая их попарно, можно построить матрицу с несколькими вариантами решений по аналогии с теорией игр [1].

Кроме того, данная модель представляется весьма гибкой с точки зрения ее анализа с использованием пакета офисных программ. В случае ее использования в рамках этого направления необходимо закрепить следующие допущения:

1.Найденные с помощью вышеуказанных средств значения признаются оптимальными и не исключают наличие иных более или менее оптимальных параметров модели, которые могут быть получены при использовании иного программного обеспечения.

2.Все статистические данные берутся за один год, именуемый в дальнейшем базовый.

3.Ставки налогов, применяемые при расчете, берутся в соответствии с действующими и (или) действовавшими нормами законодательства о налогах и сборах (в определенный точечный момент времени).

4.Из налогов в рамках модели внимание будет уделено налогу на прибыль организаций, НДС, налогу на имущество организаций. Данный перечень налогов обусловлен наличием в свободном доступе ограниченной статистической информации, касающейся исключительно коммерческих банков. Здесь и далее по тексту статьи используются данные, размещенные на сайте ФНС России [3] по коду 1375 (финансовое посредничество). В соответствии с Методическими указаниями по порядку составления отчета по форме № 1-НОМ «Отчет о поступлении налоговых платежей в бюджетную систему РФ по основным видам экономической деятельности» [4]. В выбранных данных будут содержаться числовые показатели по разделу J65 ОКВЭД (постановление Госстандарта России от 06.11.2001 № 454-ст «О принятии и введении в действие ОКВЭД»). В качестве «побочных» сюда войдут показатели по суммам налогов и сборов, уплаченных не только коммерческими банками, но и иными организациями, осуществляющими данные виды деятельности (ЦБ РФ, профессиональные участники рынка ценных бумаг, ломбарды и др.).

5.Уровень собираемости будет равен 100 % — оптимизация предполагает легальную деятельность и расчет налоговых обязательств, основанный на нормах законодательства о налогах и сборах. То есть иными словами: налогообложение будет способствовать наполнению бюджетной системы государства налоговыми доходами в полном объеме в соответствии с законодательством о налогах и сборах. Таким образом, первая часть равенства будет по умолчанию равняться второй части, а постановка задачи оптимизации будет сведена к уравниванию интересов государства, налогоплательщиков и фактически полученных показателей по итогам года.

Для построения модели необходимо построить каждый составляющий ее элемент:

Таблица 1.

Условные обозначения частей модели оптимизации налогообложения

|

№ п/п |

Элемент модели |

Условное обозначение |

|

1 |

S Налогi * Уровень собираемости i-го налога |

[1] |

|

2 |

((Sн - К1*Sпереплаты по тек. пер. - Sпереплаты за предшест*К2)/ (Прибыль после налогообложения))* К3 |

[2] |

|

3 |

Расходы консолидированного бюджета — Доходы консолидированного бюджета, отличные от налоговых |

[3] |

|

4 |

ВВП * К4 |

[4] |

Поскольку первая часть будет равна второй, показатель [1] строить нецелесообразно. Для большего удобства совокупную сумму налоговых обязательств представим в следующем виде: c1x1+c2x2+…+cnxn, стремящемся к max. Стремление к максимуму обусловлено следующим:

1.В качестве основной цели деятельности коммерческой организации ставится максимизация прибыли. При прочих неизменных факторах рост прибыли приведет к росту сумм налога на прибыль, поскольку базовая ставка 20 % в соответствии с НК РФ не изменяется в зависимости от пороговых значений налоговой базы.

2.Неограниченные потребности общества (в части национальной безопасности, социальной защищенности, образовании, медицинском обслуживании и т. п.), как основного источника расходов средств из бюджета диктуют возрастающую по величине правую часть равенства модели, что для соблюдения баланса интересов потребует увеличения и левой части.

При этом под i понимается порядковый номер налога, уплачиваемый в бюджет налогоплательщиками; под xi — налоговая база по i-му налогу; с — ставка налога. Исходя из данного условия, требуется найти оптимальную налоговую базу по каждому налогу.

При этом K1,2 признаются равными 0, так как в рамках «идеальной» оптимизационной модели предполагается, что ожидания налогоплательщиков и государства совпадают, все, что налогоплательщик переплатил «лишнего», он сможет вернуть или зачесть, К3 — 0, так как конъюнктура не будет воздействовать ввиду рассмотрения модели без учета внешних факторов (базовое допущение, оговоренное ранее).

К4 для данного примера условно будет рассчитан как среднее арифметическое аналогичных значений за последние 5 лет. Методика расчета данного показателя (К4) должна быть разработана на стадии формирования теоретической базы оптимизации. Причем наиболее корректный алгоритм, возможно, будет построить только по результатам анализа всех факторов, формирующих конечную величину государственных потребностей в налоговых доходах, как основном источнике формирования бюджетов бюджетной системы.

Рассмотрим процесс использования модели для анализа оптимальности налоговой системы по результатам 2011 года с двумя критериями [3] и [4].

Используемые ставки налогов: налог на прибыль организаций 20 %, НДС 18 %, налог на имущество организаций — 2,2 % (максимально возможная в соответствии с НК РФ).

Получаем следующий вид модели:

X*20%+X*2,2%+X*18%=54586*K4=19994,6-6162,4 или

X*20%+X*2,2%+X*18%=10251,25=13832,2

Так как К4 будет рассчитан следующим образом:

(0,2+0,192+0,199+0,166+0,182)/5 = 0,1878

Уже на этой стадии можно указать на факт несоблюдения равенства, которое необходимо для признания действующего налогообложения оптимальным. Разница между фактической величиной налоговых доходов и их долей в ВВП, которая была признана оптимальной, отличается более чем на 3000 млрд. руб. Безусловно, более точные расчеты в части коэффициента К4, позволяющие учитывать большее количество интересов государства в части налогов на макроуровне, снизили бы эту разницу, но не исключили бы ее полностью. Факт ее наличия — подтверждение цикличного развития экономической системы государства (и налоговой в том числе). Это связано с тем, что ожидания, закладываемые в начале года, могут реализовываться на практике не в полном объеме (или, наоборот — с превышением плановых показателей) в зависимости от общей конъюнктуры.

Кроме того, весьма примечательно, что принятая в расчет величина К4 привела к получению величины налогов в ВВП меньшей фактически полученных налоговых доходов. С одной стороны это может быть обусловлено результатами проверок и доначислением налогов за прошлые периоды, а с другой — что реальная необходимость государства в получении налоговых доходов значительно ниже по объему, чем фактически поступающие в бюджетную систему РФ суммы.

Поскольку две рассмотренные величины различны, в качестве основного критерия выберем наименьшую, поскольку излишнее отвлечение финансовых ресурсов из экономики не способствует оптимизации налогообложения и прямо противоречит интересам налогоплательщиков. Поскольку расчет ведется в отношении налоговых баз трех налогов, допускаем, что к величине, рассчитанной от показателя ВВП, применяется корректировка на удельный вес трех налогов, которая принята за наиболее оптимальную (в данном случае оптимальность определяется государством исходя из потребностей бюджетов, поскольку распределение средств между уровнями бюджетной системы относится к компетенции государства). Оптимальный удельный вес условно будет равен удельному весу трех налогов по данным 2010 года (с поправкой на вид экономической деятельности): 10251,25*0,0412 (доля поступлений от организаций по рассматриваемому виду деятельности) * 0,703 = 296,91 млрд. руб. Рассчитывая значения налоговых баз с помощью надстройки «Поиск решения» для трех налогов, получаем:

Рисунок 1. Расчет распределения налоговых баз

Сравним с фактическими данными по трем налогам за 2011 год исходя из данных ФНС России. Сумма налогов будет равна 213969327+30053568+31367972 = 275390867 тыс. руб. или 275,39 млрд. руб., что более чем на 20 млрд. руб. ниже оптимального. Разница может быть объяснена следующими факторами:

1.При поиске оптимального решения третьим налогом был налог на имущество, в отношении которого была применена максимальная ставка, что не всегда встречается на практике ввиду наличия льгот.

2.Определенные диспропорции будут обусловлены и тем, что общая сумма по данным ФНС России включает в себя еще и транспортный налог, поскольку третья сумма касается всех региональных налогов, уплачиваемых организациями, осуществляющими данный вид деятельности, а вычленить налог на имущество не представляется возможным ввиду отсутствия соответствующих статистических данных в свободном доступе.

3.Третьей причиной образования данной разницы может быть как раз факт на который нацелена оптимизация — несовершенство налогового механизма, который проявляется и в двояком прочтении норм законодательства о налогах и сборах, и судебных спорах, которые «задерживают» определение окончательных налоговых поступлений в бюджет и т. п. Именно на выявление разницы, обусловленной данной категорией проблем, и нацелена модель оптимизации налогообложения.

Помимо программного построения модели, современные информационные технологии позволяют отобразить их взаимосвязь графически, что, в свою очередь, позволит определить, в каких случаях влияние одного показателя на другой максимально, а в каких — минимально. Далее, изменяя показатели в других частях равенства (например, в суммах налогов при потенциально возможном внесении изменений в нормы законодательства о налогах и сборах), можно проследить степень взаимосвязи и влияния оказываемого на все остальные данные уравнения. Кроме того, построив данное уравнение за разные периоды и наложив его результаты на динамику рынка банковских услуг, можно выявить наиболее проблемные и острые вопросы, решение которых оказывает максимально негативное влияние на налогообложение банковского сектора.

Построенную модель оптимизации налогообложения можно использовать в качестве инструмента проведения эффективной налоговой политики и оптимизации налогообложения коммерческих банков, применяя ее по следующим направлениям:

·Выявлять налоги и сборы, за счет которых может оказываться наиболее благоприятное влияние на хозяйствующие субъекты;

·Определять направления, в отношении которых необходимо усилить меры налогового администрирования;

·Анализировать степень эффективности государственных расходов и их структуру, а также пути увеличения доходов консолидированного бюджета, основываясь на величинах налоговых доходов, которые необходимы и возможны;

·Прогнозировать эффекты и результаты изменений в законодательстве о налогах и сборах;

·Совершенствовать уже действующие нормы налогового законодательства.

Для непосредственного практического применения модели оптимизации налогообложения помимо урегулирования общетеоретических вопросов, необходимо четкое нормативное закрепление прав и обязанностей сторон, чьи интересы указаны в модели — государства и налогоплательщиков, — а также органов и организаций, которые будут уполномочены на осуществление расчетов и прогнозов в части налоговых поступлений. В данном направлении возможна реализация нескольких вариантов, которые для большей наглядности представлены в табличном виде:

Таблица 2.

Сравнительный анализ вариантов субъекта, применения модели оптимизации налогообложения

|

Субъект |

Плюсы |

Минусы |

|

Независимая сторона |

1. Увеличение объективности расчетов; 2. Непредставление налоговым органам внутренней информации организаций финансового сектора. |

1. Более высокая вероятность некорректности изложения полученных результатов (т. е. неправильное восприятие сторонами материала, представленного по итогам расчетов); 2. Риск несвоевременного получения информации уполномоченными органами для корректировки экономической ситуации. |

|

Существующий исполнительный орган |

1. Сокращение требуемого времени для использования материалов исследований в целях улучшения экономической ситуации; 2. Снижение затрат на организацию использования модели, так как субъект уже существует |

1. Риск неправомерного использования информации об организациях финансового сектора; 2. Снижение объективности расчетов; |

|

Специально созданная организация или орган |

1. Снижение риска непонимания результатов расчетов; 2. Незначительная потеря времени на доведение результатов. |

1. Увеличение затрат по внедрению модели; 2. Необходимость внесения коррективов в большее (по сравнению с другими вариантами) количество нормативных актов; 3. Большая длительность подготовительной стадии по внедрению модели оптимизации |

Список литературы:

- Введение в экономико-математические модели налогообложения: учебное пособие / под ред. Д.Г. Черника. — М.: Финансы и статистика, 2000.

- Малыхин В.И. экономико-математическое моделирование налогообложения: учебное пособие. — М.: Высшая школа, 2006.

- Отчет о поступлении налоговых платежей в бюджетную систему Российской Федерации по основным видам экономической деятельности // сайт ФНС России [Электронный ресурс] — Режим доступа — URL: http://www.nalog.ru/nal_statistik/forms_stat/ (дата обращения 15.01.2013).

- Приказ ФНС РФ от 20.10.2006 № САЭ-3-10/721 «Об утверждении форм статистической налоговой отчетности Федеральной налоговой службы на 2007 год» // СПС «Консультант плюс» [электронный ресурс] — Режим доступа — URL: http://base.consultant.ru/cons/cgi/ online.cgi?req=doc;base=EXP;n=392507 (дата обращения 10.01.2013).

- Сайфиева С.Н. Налоговая нагрузка на российскую экономику: Макроэкономический анализ / вступ. ст. С.В. Соловьевой. — М.: Издательство ЛКИ, 2010.

- Федеральный закон «О проведении эксперимента по налогообложению недвижимости в городах Великом Новгороде и Твери» № 110-ФЗ от 20.07.1997 // СПС «Консультант Плюс» [Электронный ресурс] — Режим доступа — URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc; base=LAW;n=25019;fld=134;dst=4294967295;rnd=0.21723777060296456 (дата обращения 12.01.2013).

- Федулова С.Ф. Финансы: учебное пособие. 2-е издание, перераб. и доп. / С.Ф. Федулова. — М.: КНОРУС, 2005.

- Щербакова Е.М. Механизм реализации мероприятий по оптимизации налогообложения коммерческих банков // Налоги и налогообложение, № 6, 2012.

- Щербакова Е.М. Построение системы критериев оптимальности налогообложения коммерческих банков: предпосылки и перспективы формирования // Налоги и налогообложение, № 6, 2012.

- [Электронный ресурс] — Режим доступа — URL: http://www.gks.ru/bgd/regl/b12_01/IssWWW.exe/Stg/d10/2-6-1-2.htm.

- [Электронный ресурс] — Режим доступа — URL: http://www.glavbukh.ru/pollresult/258.

дипломов

Оставить комментарий