Статья опубликована в рамках: XXXV Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 03 марта 2014 г.)

Наука: Экономика

Секция: Банковское и страховое дело

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

Статья опубликована в рамках:

Выходные данные сборника:

РЫНОК БАНКОСТРАХОВАНИЯ В РОССИИ: СОВРЕМЕННОЕ СОСТОЯНИЕ, ПРОБЛЕМЫ И НОВЫЕ ПРАВИЛА ЕГО ФУНКЦИОНИРОВАНИЯ

Скворцова Наталья Владимировна

канд. экон. наук, доцент ФГБОУ ВПО «Магнитогорский государственный технический университет им. Г.И. Носова», РФ, г. Магнитогорск

E-mail:

Урмацких Светлана Анатольевна

студент V курса ФГБОУ ВПО «Магнитогорский государственный технический университет им. Г.И. Носова», г. Магнитогорск

E-mail:

BANCASSURANCE IN RUSSIA: MODERN STATE, PROBLEMS AND NEW RULES FOR ITS FUNCTIONING

Skvortsova Natalia

candidate of Economic Sciences, associate professor of Nosov Magnitogorsk State Technical University, Russia, Magnitogorsk

Urmatskih Svetlana

5th year student of Nosov Magnitogorsk State Technical University, Russia, Magnitogorsk

АННОТАЦИЯ

В статье раскрыта сущность банкострахования, приведены результаты анализа современного состояния рынка банкострахования в России и обозначены основные тенденции его развития. Особую актуальность представляет освещение некоторых проблем функционирования рынка банкострахования и возможность их преодоление в рамках изменений в законодательстве, вступающих в силу с 2014 года.

ABSTRACT

The article reveals the essence of bancassurance, presents an analysis of the current state of bancassurance in Russia and the main trends of its development. Of particular importance is the consideration of some of the problems of interaction between banks and insurance companies, as well as the opportunity to overcome them in the framework of legislative changes, which come into force in 2014.

Ключевые слова: банкострахование; коммерческие банки; страховые компании; кэптивные страховщики; каналы продаж страховых продуктов; комиссионное вознаграждение; проблемы рынка банкострахования.

Keywords: bancassurance; commercial banks, insurance companies; captive insurers; sales channels of insurance products; commission; problems of bancassurance.

В настоящее время все более заметное влияние на экономику России и, в частности, на ее финансовый сектор оказывают общемировые тенденции, такие как глобализация, интеграция, унификация. В результате такого влияние взаимное проникновение банковского и страхового бизнеса стало в последние годы доминирующей тенденцией в Российской экономике. Такой способ организации сотрудничества между банками и страховыми компаниями как банкострахование стал уже неотъемлемой частью современных финансовых процессов как средство, обеспечивающее экономическую безопасность.

Под термином «банкострахование» следует понимать процесс интеграции банков и страховых компаний с целью реализации как страховых, так и банковских продуктов, совмещая каналы продаж и клиентскую базу партнера, страхование рисков самих банков, а также доступ к внутренним финансовым ресурсам друг друга. При этом мотивация вхождения страховых и банковских институтов в банковское страхование сводится к существенному ряду преимуществ. Банки и страховые компании объединились в пользу взаимовыгодного сотрудничества, которое позволяет осуществить расширение клиентской базы, снижение издержек и диверсификацию услуг и дистрибуционных каналов страховых организаций; выйти им на новые сегменты рынка; минимизировать риски кредитных учреждений; получить дополнительные доходы в виде комиссионного вознаграждения от страховых компаний; повысить надежность всех финансовых операций; обеспечить защиту финансовой ответственности клиентов перед банком в случае потери трудоспособности или ухода из жизни.

Сотрудничество отечественных страховщиков с банками осуществляется в основном по трем сегментам: страхование залогов юридических лиц; страхование рисков при кредитовании физических лиц; страхование банковских рисков (рис. 1) [2].

Рисунок 1. Структура рынка банкострахования в 2012 году Источник: разработано авторами на основе данных «Эксперт РА»

По предварительным данным экспертов объем рынка банкострахования в 2013 году вырос почти на 20 % по сравнению с предыдущим годом и составил около 192,6 млрд. рублей. Согласно исследованиям экспертов, по итогам 2014 года объем сборов в этом сегменте ожидается на уровне 221 млрд. рублей. Однако темпы прироста сегмента банкострахования от года к году сокращаются. Так, в 2013 году он снизился почти в 1,5 раза по сравнению с 2012 годом. В 2014 году ожидается еще большее замедление роста (рис. 2).

Рисунок 2. Динамика российского рынка банкострахования. Источник: разработано авторами на основе данных «Эксперт РА»

На ситуацию оказывает влияние темпы прироста потребительского кредитования, которые тоже сокращаются. Если в 2012 году этот показатель был на уровне 39 %, а в 2013 — 29 %, то в 2014 году он ожидается уже около 22 %.

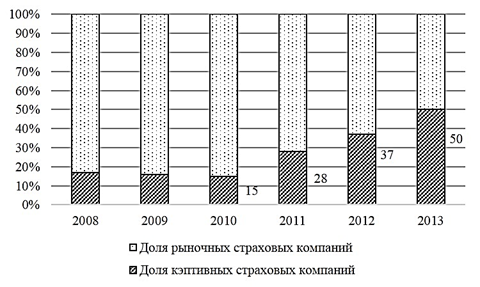

Страхование жизни и здоровья заемщиков при потребительском кредитовании было и пока остается единственным драйвером банкострахования. Причем именно этот вид высокомаржинального страхования достался в большей степени «кэптивным» страховщикам, в то время как стагнирующее и сложное страхование, в частности страхование заемщиков — юридических лиц и страхование банковских рисков, в большей доли легло на плечи рыночных участников страхового сектора. Кэптивные страховщики, т. е. страховые компании, аффилированные с банками, увеличили свою долю в сегменте банкострахования до 37 % за 2012 год с 28 % за 2011 год и продолжают усиливать свое положение. По итогам 2013 года эта доля, по предварительным данным, составила 50 % (рис. 3).

Рисунок 3. Динамика доли кэптивных страховщиков в банкостраховании. Источник: разработано авторами на основе данных «Эксперт РА»

Руководство Федеральной антимонопольной службы России (ФАС) обращает внимание на существующие системные проблемы на рынке банкострахования: уменьшение количества страховых выплат и увеличение количества обращений клиентов в суд. Заемщики не верят ни в обоснованность выплат, ни в то, что эти выплаты состоятся. Проблема заключается еще и в том, что страховщики по добровольным видам страхования предлагают более низкие тарифы, обеспечивая тем самым себе конкурентные преимущества, что приводит к невыполнению ими своих страховых обязательств, когда денег не хватает на то, чтобы выплатить страхователям по этим случаям. Очевидной причиной этого являются, по мнению руководства ФАС России, комиссии. С одной стороны, страховщики вынуждены платить банкам, чтобы получить клиентскую базу. С другой стороны, страховщики движутся на рынок страхования сами и платят комиссии страховым агентам. В итоге, все эти суммарные комиссии пробивают суммы страховых резервов, на выплаты реально ничего не остается. В качестве одного из методов борьбы с этим явлением ФАС России рассматривает введение законодательного ограничения комиссии.

Действительно, по официальным данным ФСФР за первое полугодие 2013 года банки продали страховых полисов на сумму 64,3 млрд. руб. Из них 46 %, что в абсолютном значении составляет 29,9 млрд. руб., банки оставили себе в качестве комиссии (агентского вознаграждения). В 2012 году ФСФР раскрыла размер вознаграждений банкам, уплачиваемых страховщиками (табл. 1), который, по мнению экспертов, не совсем соответствует действительности. И банки не собираются на этом останавливаться, заявляя, что через пять лет продажа страховых полисов будет приносить им до 10 % всех доходов.

Таблица 1.

Размер комиссионных вознаграждений, уплачиваемых страховщиками банкам в 2012 году

|

Вид страхования |

Отношение величины вознаграждения кредитным организациям к величине взносов, полученных от кредитных организаций |

|

Всего |

42 % |

|

Страхование жизни |

45 % |

|

Страхование от НС и болезней |

53 % |

|

Страхование автокаско |

19 % |

|

Сельскохозяйственное страхование |

17 % |

|

Страхование прочего имущества юридических лиц |

16 % |

|

Страхование прочего имущества граждан |

22 % |

Источник: составлено по данным ФСФР

Таким образом, в настоящее время банковский канал продаж для страховщиков самый дорогой. В среднем за полугодие 2013 года комиссии банков достигли 46 % от собранной премии. Агентам страховщики отдали в качестве вознаграждения 31 % от премии, автодилерам — 19 %. «Почта России» берет со страховщиков за агентские услуги 13 %, медицинские учреждения — лишь 3 %. А продажи полисов через интернет (всего — 983 млн. руб.) не стоят почти ничего [1]. Средний же показатель по всем каналам продаж, по данным, теперь уже упраздненной, ФСФР, составляет 23,6 %.

В I полугодии 2013 года больше всего денег банки собрали по страхованию жизни (20,5 млрд. руб.) и от несчастного случая (20,9 млрд. руб.), получив при этом в качестве комиссий 55 и 51% от премий. Столь же выгодным оказалось страхование заемщиков от финансовых рисков: здесь комиссия банков достигла 53 % (при сборах в 5,5 млрд. руб.). Достаточно успешными являются продажи банками каско в пакете с автокредитами и страхования жизни и здоровья — с потребительскими кредитами (рис. 4). А вот банковские продажи других полисов, например, накопительного страхования жизни, недостаточно развиты. Выбирая, что продавать, банки ориентируются на величину своей комиссии.

Рисунок 4. Структура банкострахования в 2012—2013 гг. Источник: составлено авторами по данным «Эксперт РА»

По мнению страховщиков, текущий уровень комиссий, которые уплачивают страховые компании банкам слишком велик, и растет быстрее рынка. На этапе становления взаимоотношений между банками и страховыми компаниями в рамках сотрудничества, страховщики были больше в нем заинтересованы, и банки, понимая это, диктовали свои условия, что наблюдается и по сей день. Банки переходят от коллективных договоров на агентскую схему, что требует от страховщиков серьезного увеличения комиссий, которое не все могут себе позволить. Одной из основных причин этого страховщики видят в существовании непрозрачной системы аккредитации партнеров, так как в законодательстве нет четких критериев отбора страховщиков, в одном банке можно легко получить аккредитацию, а в другом нет.

В свою очередь банки в обоснование таких размеров комиссий приводят следующие аргументы: если страховые компании в рамках лицензирования закладывают агентское вознаграждение в 40—50 %, значит, они считают такие высокие проценты экономически оправданными, а уровень комиссии определяет рынок. Кроме этого банки заявляют, что в рамках сотрудничества со страховыми компаниями они избавляют последних от высоких расходов на дистрибуцию страховых продуктов, ведь банковский канал продаж позволяет страховщикам вести свой бизнес без инвестиций в ее развитие.

Пока страховым компаниям некуда деваться, и они вынуждены платить высокие комиссии, часто достигающие 80 % и более, не взирая на то, что в структуре страхового тарифа заложена доля расходов на ведение дела в 30—40 %. Такое положение дел может привести к росту убыточности страховых операций, вплоть до ухода игроков с рынка, так как страховщики, чтобы привлечь банки, идут на чрезмерное повышение комиссионных в ущерб рентабельности, что снижает их платежеспособность. Назревает необходимость в создании барьера, не позволяющего платить посредникам больше.

Крайними в этом процессе остаются как правило потребители, так как дополнительные расходы перекладываются именно на них. Для того чтобы удержать уровень рентабельности при высоких комиссиях банкам страховщики сокращают страховое покрытие либо увеличивают премии, что ведет к удорожанию полисов, например, для заемщиков, вынужденных покупать их, чтобы получить кредит. Сами же потребители как правило, понимают какова цена кредита, но не вполне осознают, какую сумму они на самом деле платят за страховку. Многие заемщики задним числом проявляют недовольство завышенными комиссиями банков за так называемое «подключение к страхованию» [3]. Проблема заключается в том, что банк заключает со страховой компанией двусторонний договор, поэтому попытки заемщиков получить копию договора страхования и разобраться в тонкостях наталкиваются на отказ со стороны банков, аргументированный тем, что это коммерческая тайна.

Отказаться от страхования заемщикам обычно не удается, хотя прямого навязывания страхования при кредитовании сейчас практически нет, поскольку этот аспект строго контролируется Роспотребнадзором. Однако потребители, которые отказываются от страхования, сталкиваются с существенным в ряде случаев повышением ставки по кредиту. К тому же ограниченный набор страховщиков, продукты которых аккредитованы банком, не позволяет заемщикам выбрать оптимальный по соотношению цены и качества продукт.

Все эти проблемы страховщиков, банков и заемщиков могут провоцировать замедление кредитования, указывают эксперты. Возможно предвидя такое развитие ситуации, некоторые страховщики уже снижают долю кредитного страхования и переносят упор в сотрудничестве с банками на иные сегменты, например, накопительные виды страхования жизни. Кроме этого новый импульс развития должны получить добровольное накопительное страхование жизни и коробочные продукты, не связанные с кредитованием.

Частично изменить ситуацию и, возможно, сдержать рост банковских комиссий должен закон «О потребительском кредитовании», который вступает в силу с 1 июля 2014 года [4]. Он обяжет банки спрашивать согласие заемщика на страховую защиту и раскрывать эффективную ставку в договоре. Банки-агенты не смогут выступать выгодоприобретателями по полисам, которые они продают. Но, по мнению страховщиков, это скорее всего лишь усложнит схемы взаимодействия между ними и банками и в итоге обернется удорожанием продукта для клиента.

Также, после вступления в силу 21 января 2014 г. поправок к закону «О внесении изменений в закон о страховом деле» банки, как страховые агенты, стали быть обязаны раскрывать потребителям и другим заинтересованным лицам размер своего вознаграждения от страховщика [5]. Банки признают, что в результате этого могут потерять часть своих непроцентных доходов, собираемых в виде комиссионных со страховщиков. Да и страховщики нововведение тоже не особо приветствуют, поскольку лишаются одного из инструментов конкуренции.

Банкиры и страховщики отмечают, что есть и комиссии, которые могут остаться «за рамками закона». Кредитная организация не всегда выступает именно агентом при страховании. Есть вариант взаимодействия, когда банк оказывает клиенту консультационные услуги, направляя заемщика для заключения договора напрямую к страховщику. Но и в таком случае страховая компания на самом деле платит банку комиссию, причем она проходит вне рамках договоров с потребителями.

По мнению экспертов, раскрытие информации о комиссиях — благо для потребителя, который сможет лучше, чем сейчас, ориентироваться в кредитных предложениях и сопутствующих финансовых услугах. Однако другие участники рынка считают, что изменения в законе не особо повлияют на банковский бизнес, в том числе и на размер комиссии, так клиент, обращающийся за кредитом, как правило, не настроен на то, чтобы досконально разбираться в деталях. Его больше интересует общая стоимость кредитного продукта, а не детальные расчеты по «сопутствующей страховке». С этим мнением отчасти можно согласиться, так как кардинальных изменений с принятием поправок в законе в умах заемщиков в подавляющем числе не следует ожидать.

С точки зрения потребителей банковского кредита, более-менее осведомленных о положении дел на рынке банкострахования, требование о раскрытии размера банковского вознаграждения, получаемого от страховщика, представляется недостаточно продуктивной мерой. Клиенты банков признаются, что для них была бы полезна другая мера, которая звучала в первом чтении поправок к закону «Об организации страхового дела в РФ», выражающаяся в запрете на деятельность банка в качестве страхового агента. Таким образом, это обеспечило бы им дополнительную свободу при выборе страховой компании и условий предоставления страхового продукта, а также снизило бы интерес банков в навязывании, хоть и завуалированном, страховых услуг.

В целом же остается надеяться, что появление ясности в комиссионном ценообразовании приведет к общему снижению финансовой нагрузки на заемщика и повышению гарантий по выплатам при наступлении страхового случая. Банки же могут компенсировать возможное снижение комиссионного дохода путем наращивания портфелей, ведь смысл банковского бизнеса все-таки не в получении комиссии от договоров страхования, она лишь дополнительный источник дохода.

Список литературы:

1.Костина Н.Н., Трубицына О.Г. Технологии дистанционного банковского обслуживания и их развитие в России / Проблемы и перспективы развития экономики и управления: материалы международной научно-практической конференции 3—4 декабря 2013 года. Прага: Vědecko vydavatelské centrum «Sociosféra-CZ». — 2013. — Ч. 2. — С. 7—10.

2.Рынок банкострахования: перезагрузка / О. Басова, А. Янин, П. Самиев / Рейтинговое агентство «Эксперт РА», 2011 г. — 3 с.

3.Теренина Н.В. Исследование эффективнсоти работы персонала страховой организации методом внутреннего бенчмаркинга // Страховое дело. 2008. № 11.

4.Федеральный Закон РФ № 353-ФЗ от 21.12.2013 г. «О потребительском кредите (займе)» [Электронный ресурс] — Режим доступа. — URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=155986 (дата обращения 01.03.2014).

5.Федеральный Закон РФ № 234-ФЗ от 23.07.2013 г. «О внесении изменений в закон «Об организации страхового дела в РФ» [электронный ресурс] — Режим доступа. — URL: http://www.consultant.ru/document/cons_doc_LAW_157042/ (дата обращения 01.03.2014).

дипломов

Оставить комментарий