Статья опубликована в рамках: XXIV Международной научно-практической конференции «Инновации в науке» (Россия, г. Новосибирск, 09 сентября 2013 г.)

Наука: Юриспруденция

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

АКТУАЛЬНЫЕ НАПРАВЛЕНИЯ МОНИТОРИНГА НАЛОГОВЫХ ЛЬГОТ НА РЕГИОНАЛЬНОМ УРОВНЕ

Ткачева Татьяна Юрьевна

канд. экон. наук, доцент ЮЗГУ, г. Курск

CURRENT TRENDS OF TAX MONITORING AT THE REGIONAL LEVEL

Tkacheva Tatiana

candidate econ. science, associate professor Southwest State University, Kursk

АННОТАЦИЯ

В статье рассмотрены направления мониторинга налоговых льгот на региональном уровне. Обоснование методических и практических положений мониторинга налоговых льгот на региональном уровне осуществляется с использованием теоретических методов научного познания и исследования: анализ, синтез, сравнение, обобщение, формализация, индукция, дедукция и др. Обоснованы элементы методики проведения эффективности налоговых льгот на региональном уровне.

ABSTRACT

The article deals with monitoring of tax benefits at the regional level. A substantiation of methodical and practical provisions for monitoring of tax benefits at the regional level using theoretical methods of scientific knowledge and research: analysis, synthesis, comparison, synthesis, formalization, induction, deduction, etc. Are elements of the methodology of the effectiveness of tax incentives on a regional level.

Ключевые слова: налоговые доходы, налоговые льготы, региональные и местные налоги, бюджетная, экономическая и социальная эффективность.

Keywords: tax revenues, tax relief, regional and local taxes, fiscal, economic and social efficiency.

Налоговый механизм развития экономики региона призван обеспечить равновесие между фискальной и регулирующей функциями налогов, проявляясь в различных формах. Совокупность налоговых льгот, рассматриваемая как часть механизма бюджетно-налогового регулирования, включает различные формы, виды и инструменты, призванные способствовать увеличению прибыли хозяйствующих субъектов, росту объема собственных финансовых ресурсов, высвобожденных в результате использования налоговых льгот. Введение налоговых льгот — один из факторов, оказывающих существенное влияние на инвестиционную привлекательность территории [1, с. 185].

В 2011—2013 гг. в российской налоговой системе действуют около 200 различных льгот и преференций: по налогу на прибыль организаций, налогу на добавленную стоимость, налогу на добычу полезных ископаемых, налогу на имущество организаций, земельному и транспортному налогам.

Несмотря на то, что предоставление налоговых стимулирующих механизмов и налоговых льгот напрямую не влечет расходования бюджетных средств, указанные меры оборачиваются сокращением доходов бюджетной системы Российской Федерации и тем самым уменьшают ресурсы государства, необходимые для решения поставленных перед ним задач [2, с. 145]. Поэтому правомерно рассматривать налоговые льготы, освобождения и прочие стимулирующие механизмы в качестве «налоговых расходов» бюджетной системы Российской Федерации.

В то же время более 90 % выпадающих доходов составляют потери, связанные с применением налоговых освобождений, обусловленных структурой налогов и использованием общих принципов налогообложения отдельных операций.

Принятие решений по вопросам сохранения тех или иных льгот, а также введения новых необходимо осуществлять по результатам анализа практики их применения, администрирования и результативности [3, с. 210].

Поскольку налоговые льготы могут предоставляться федеральным и региональным законодательством о налогах и сборах, при мониторинге налоговых льгот необходимо учитывать принадлежность той или иной льготы к федеральному или региональному уровню.

Предоставление налоговых льгот на различных уровнях управления приводит к образованию выпадающих доходов бюджета, в связи с чем возникает необходимость проведения оценки эффективности применяемых налоговых льгот для принятия решений о продлении или отмене действующих льгот и целесообразности введения новых. Однако анализ эффективности применения налоговых льгот проводится в основном на региональном уровне, и то не во всех субъектах РФ, на федеральном уровне такой вид анализа проводится только для выявления недопоступлений в бюджет, а на уровне муниципальных образований анализ практически отсутствует [4, с. 30]. В связи с тем, что существующее многообразие льгот не приносит ожидаемого эффекта, предусмотренного целями их установления, и в большей части льготы используют как средство минимизации налогообложения в целях ухода от уплаты налогов, что приводит к увеличению выпадающих доходов бюджета и уменьшению выполнения расходных полномочий, возникает необходимость оценки эффективности налоговых льгот как отдельного направления налоговой политики в области повышения бюджетного потенциала региона, реализация которого возможна только на основе комплексной методики анализа результативности и эффективности их применения.

Большинство субъектов РФ утвердили методики и разработали критерии оценки, которые позволяют определить бюджетную, экономическую и социальную эффективность предоставления льгот. Однако в связи с многовариантностью критериев оценки и отсутствием единой методики не обеспечивается точность оценки и не проводится системный анализ эффективности льгот.

Представим предлагаемую оценку бюджетной, экономической и социальной эффективности предоставления льгот по региональным и местным налогам налогоплательщика — получателя льгот ООО «Заря Плюс» (табл. 1).

Таблица 1.

Результаты оценки эффективности предоставления налоговых льгот по региональным и местным налогам налогоплательщиком — получателем льгот ООО «Заря Плюс» за 2011—2012 гг. и плановый период 2013—2015 гг.

|

Наименование |

2011 |

2012 |

Плановый период |

||

|

2013 |

2014 |

2015 |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Среднегодовая стоимость имущества, тыс. руб. |

28960 |

30260 |

32000 |

34000 |

35200 |

|

2. Сумма выпадающих доходов бюджета по налогу на имущество организаций по причине предоставления налоговых льгот, тыс. руб. |

637,1 |

665,7 |

704,0 |

748,0 |

774,4 |

|

3. Количество транспортных средств — всего, шт. |

15 |

18 |

20 |

24 |

26 |

|

Из них: – легковые – грузовые |

|

|

|

|

|

|

2 |

2 |

2 |

3 |

3 |

|

|

5 |

6 |

6 |

8 |

8 |

|

|

– тракторы, специальные автомобили, используемые при сельскохозяйственных работах, для производства сельскохозяйственной продукции |

8 |

10 |

12 |

13 |

15 |

|

4. Сумма транспортного налога, тыс. руб. |

24,5 |

28,3 |

28,3 |

38,7 |

38,7 |

|

5. Кадастровая стоимость земельного участка (1120 га), тыс. руб. |

35817,6 |

35817,6 |

35817,6 |

35817,6 |

35817,6 |

|

6. Льготная ставка в отношении земельных участков, отнесенных к землям сельскохозяйственного назначения, % |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

|

7. Сумма земельного налога, тыс. руб. |

107,5 |

107,5 |

107,5 |

107,5 |

107,5 |

|

8. Ставка земельного налога в отношении прочих земельных участков, % |

1,5 |

1,5 |

1,5 |

1,5 |

1,5 |

|

9. Выручка от реализации сельскохозяйственной продукции, тыс. руб. |

38960 |

42520 |

46320 |

48000 |

52000 |

|

10. Прибыль до налогообложения, тыс. руб. |

4100 |

4400 |

4525 |

4590 |

4675 |

|

11. ФОТ, тыс. руб. |

5261,3 |

5660,0 |

6120,0 |

6340,0 |

6500,0 |

Продолжение таблицы 1.

|

1 |

2 |

3 |

4 |

5 |

6 |

|

12. Сумма налоговых поступлений от организации как налогоплательщика и налогового агента в бюджеты различных уровней — всего, тыс. руб. |

7545,0 |

8187,9 |

9161,6 |

10007,2 |

10961,2 |

|

В том числе: – НДС – налог на прибыль организаций – транспортный налог – земельный налог – налог на доходы физических лиц |

|

|

|

|

|

|

5943 |

6486,1 |

7400,8 |

8200,0 |

9100,0 |

|

|

820,0 |

880,0 |

905,0 |

918,0 |

935,0 |

|

|

24,5 |

28,3 |

28,3 |

38,7 |

38,7 |

|

|

107,5 |

107,5 |

107,5 |

107,5 |

107,5 |

|

|

650,0 |

686,0 |

720,0 |

743,0 |

780,0 |

|

|

13. Общая сумма льгот, предоставляемых предприятию, тыс. руб. |

637,1 |

665,7 |

704,0 |

748,0 |

774,4 |

|

14. Бюджетный эффект от предоставления налоговых льгот, тыс. руб. |

– |

642,9 |

973,7 |

845,6 |

954,0 |

|

15. Бюджетная эффективность налоговых льгот (п. 14 — п. 13), тыс. руб. |

– |

–22,8 |

269,7 |

97,6 |

179,6 |

|

16. Среднесписочная численность сотрудников, чел. |

48 |

52 |

55 |

55 |

56 |

|

Из них социально уязвимых категорий В том числе: – пенсионеры – инвалиды – другие категории |

9

|

9 |

9 |

10 |

10 |

|

4 |

4 |

4 |

5 |

5 |

|

|

2 |

2 |

2 |

2 |

2 |

|

|

3 |

3 |

3 |

3 |

3 |

|

|

17. Средняя заработная плата, руб. |

9134,2 |

9070,5 |

9272,7 |

9606,1 |

9672,6 |

|

18. Сумма средств, направляемых на социально-значимые и общественно-полезные цели — всего, тыс. руб. |

540,0 |

560,0 |

560,0 |

580,0 |

580,0 |

|

В том числе вложения в инфраструктуру Курского района |

540,0 |

560,0 |

560,0 |

580,0 |

580,0 |

Анализ эффективности налоговых льгот ООО «Заря Плюс» за 2011—2012 гг. и плановый период 2013—2015 гг. на региональном уровне показал, что льготы по налогу на имущество организации, транспортному налогу имеют бюджетную эффективность в 2013—2015 гг.

Экономический эффект от предоставления налоговых льгот выразился в положительной динамике финансово-экономических показателей хозяйственной деятельности налогоплательщика. Также ООО «Заря Плюс» за 2011—2012 гг. и плановый период 2013—2015 гг. получен социальный эффект: рост среднесрочной численности работников; увеличение фонда оплаты труда, увеличение среднемесячной заработной платы.

Таким образом, предложенная методика оценки эффективности использования налоговых льгот позволяет провести комплексный анализ эффективности применения льгот и достижения целей их введения, оптимизировать перечень льгот посредством отказа от неэффективных, закрыть возможности для минимизации налогообложения, а также направить недопоступающие средства в бюджет в виде льгот на поддержку отраслей народного хозяйства.

Анализ применения методики оценки эффективности налоговых льгот на региональном уровне в 2010—2012 гг. выявил наличие нерешенных проблем, которые затрудняют проведение анализа, в частности:

·в региональной методике оценки эффективности налоговых льгот рассмотрены аспекты оценки бюджетной, социальной и экономической эффективности предоставления налоговых льгот на региональном уровне, но не представлены критерии оценки эффективности налоговых льгот на уровне бюджета;

·невозможно сравнивать показатели деятельности субъектов льготирования до и после применения налоговых льгот в связи с тем, что льготы имеют в большей части бессрочный характер;

·невозможно проследить движение средств от применения льгот до их использования, так как льгота не фиксируется в учетных данных налогоплательщика и он не несет никакой ответственности и обязанности по отчету за использование сэкономленных средств по конкретным направлениям развития материально-технической базы организации и на другие цели.

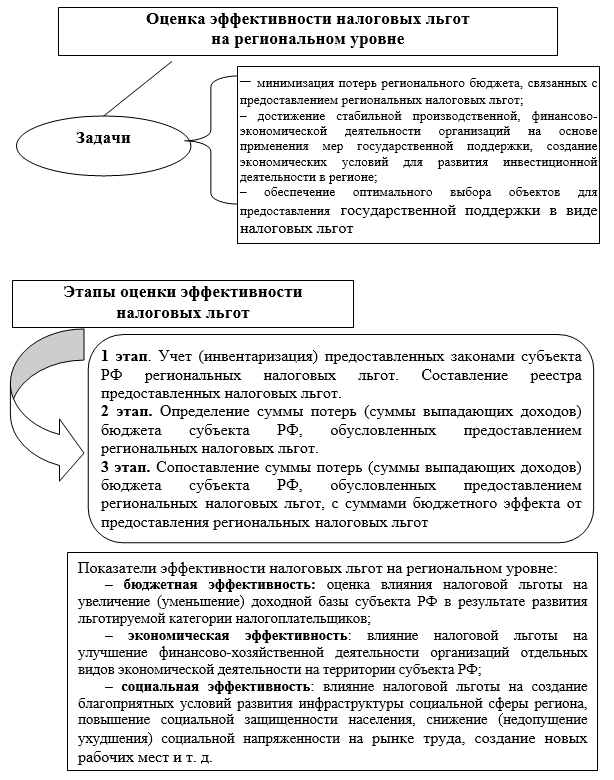

Выявленные проблемы обусловили необходимость совершенствования методики оценки эффективности налоговых льгот на региональном уровне (рис. 1).

Рисунок 1. Методика проведения оценки эффективности налоговых льгот на региональном уровне

Анализ эффективности налоговых льгот должен проводиться на основе налоговой, финансовой, статистической отчетности, а также иной информации, включая данные налогоплательщиков, использующих налоговые льготы, или лиц, инициирующих их установление.

Расчет бюджетного эффекта от предоставления налоговых льгот определяется по формуле

БЭ = СН – СН1, (1)

где: БЭ — сумма бюджетного эффекта от предоставления налоговых льгот по налогу по соответствующей категории налогоплательщиков;

СН — сумма уплаченных налогов в бюджет за последний отчетный год по соответствующей категории налогоплательщиков, получивших налоговые льготы по местным налогам;

СН1 — сумма уплаченных налогов в бюджет за год, предшествующий последнему отчетному году, по соответствующей категории налогоплательщиков.

При значении ОБЭ ≥ 0 налоговая льгота по налогу по соответствующей категории налогоплательщиков признается эффективной. При значении ОБЭ < 0 налоговая льгота по местным налогам по соответствующей категории налогоплательщиков признается неэффективной.

Под социальной эффективностью предоставления налоговых льгот по местным налогам понимается создание благоприятных условий развития инфраструктуры социальной сферы и повышение социальной защищенности населения города Курска.

На основании данных Межрайонной ИФНС России № 5 по Курской области рассчитаем бюджетную эффективность предоставляемых налоговых льгот в районах инспекции по земельному налогу по каждой категории налогоплательщиков за 2010—2011 гг.

Бюджетный эффект от предоставления налоговых льгот по земельному налогу в 2010 г. составил:

·по юридическим лицам +5210 тыс. руб. (18820 тыс. руб. — 13610 тыс. руб.);

·по физическим лицам — 2432 тыс. руб. (17457 тыс. руб. — 19889 тыс. руб.).

·Бюджетная эффективность налоговых льгот по земельному налогу за 2011 г. составила:

·по юридическим лицам +5132 тыс. руб. (5210 тыс. руб. — 78 тыс. руб.);

·по физическим лицам — 2506 тыс. руб. (–2432 тыс. руб. — 74 тыс. руб.).

В нашем случае налоговые льготы, предоставляемые юридическим лицам, экономически оправданы и эффективны, так как эффективность по данной категории налогоплательщиков составила 5132 тыс. руб. В отношении физических лиц бюджетная эффективность получилась отрицательной, следовательно, льготы по земельному налогу признаются неэффективными.

Таким образом, предложенная методика оценки эффективности использования налоговых льгот позволяет провести комплексный анализ эффективности применения льгот и достижения целей их введения, оптимизировать перечень льгот посредством отказа от неэффективных, закрыть возможности для минимизации налогообложения, а также направить недопоступающие средства в бюджет в виде льгот на поддержку отраслей народного хозяйства.

Список литературы:

- Стеба Н.Д. Оценка выпадающих доходов бюджетов субъектов Российской Федерации в связи с предоставлением налоговых льгот / Н.Д. Стеба, Н.В. Пивоварова, Е.И. Комарова // Экономические науки. — 2011. — № 8(81). — С. 185—188.

- Ткачева Т.Ю. Организационно-методологические основы формирования расходов на региональном уровне // Бизнес. Образование. Право. — 2013. — № 2. — С. 144—148.

- Ткачева Т.Ю. Актуальные направления формирования бюджетно-налоговых отношений на региональном уровне // Известия Юго-Западного государственного университета. — 2012. — № 6. — С. 209—221.

- Ткачева Т.Ю. Коэффициентный анализ сбалансированности и устойчивости бюджетно-налоговых отношений в регионе // Известия Юго-Западного государственного университета. — 2012. — № 3. — Ч. 2. — С. 28—41.

дипломов

Оставить комментарий