Статья опубликована в рамках: XXVII Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 18 декабря 2014 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

СРАВНИТЕЛЬНЫЙ АНАЛИЗ ДИНАМИКИ ФИНАНСОВОГО СОСТОЯНИЯ ВЕДУЩИХ КОРПОРАЦИЙ США ПОСЛЕ КРИЗИСА 2007—2009 ГГ.

Москвина Татьяна Витальевна

магистрант 2 года обучения, экономический факультет НИТГУ, РФ, г. Томск

Е-mail: moskvina.tania.vit @gmail.com

Цитленок Владимир Сергеевич

научный руководитель, д-р экон. наук, профессор, экономический факультет НИТГУ, РФ, г. Томск

Конкурентоспособность современной национальной экономики определяется уровнем развития корпоративного сегмента, представленного ведущими фирмами промышленности и финансовой сферы. При этом конкурентным преимуществом любой корпорации является ее финансовый потенциал.

В условиях кризисного и посткризисного периодов важно уметь оценить способность предприятия обеспечить бесперебойное производство и реализацию товаров. Для оценки производственного потенциала фирмы проводят анализ ее финансового состояния, которое отражается множеством показателей, способностью фирмы погасить свои обязательства, приносить прибыль, сохранять рентабельность.

Помимо этих показателей существуют и иные факторы помогающие фирмам не обанкротиться в период экономического кризиса. К таким факторам относят развитие корпоративной финансовой системы, государственную поддержку, изменение структуры корпорации с учетом прибыльных направлений.

Анализ динамики финансового состояния корпораций США после кризиса

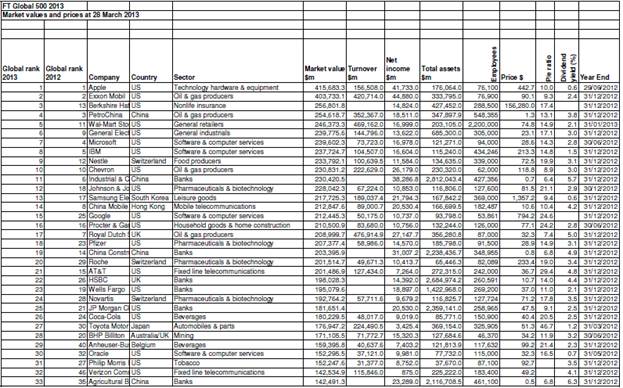

Для анализа динамики финансового состояния корпораций США обратимся к рейтингу 500 крупнейших компаний. FT500 — рейтинг, ежегодно составляемый газетой Financial Times [11]. (табл. 1) Оценка проводится по рыночной капитализации организаций, входящих в состав рейтинга.

Таблица 1.

Рейтинговая оценка основных финансовых показателей ведущих ТНК мира в 2013 г.*

* Financial Times 500: http://www.ft.com/intl/indepth/ft500

Оценка рыночной капитализации основана на теории, что свободный рынок способен учитывать все факторы, влияющие на цену компании, в совокупности. Именно в результате биржевых торгов и только благодаря им возможно определить истинную стоимость компании.

Для того чтобы определить капитализацию компании, необходимо умножить количество выпущенных обыкновенных акций на биржевую цену.

Понятие капитализации существует не только для отдельных компаний, но и для целых отраслей.

Рассмотрим динамику финансового состояния корпораций США по отдельным видам деятельности, таким как

1. компьютеры, ИТ-оборудование и программное обеспечение

2. нефтегазовая промышленность, нефтяное оборудование

3. автомобилестроение и комплектующие

Компьютеры, IT-оборудование и программное обеспечение

Финансовое состояние предприятия улучшается при росте любого из показателей рентабельности. Как видно, из таблицы 2, кризис не оказал существенного влияния на представленные компании.

Таблица 2.

Динамика положения IT-компаний в рейтинге Financial Times 500

|

Комп ания |

Рентабельность (ROE) |

Рентабельность (GPM) |

||||||||||

|

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

|

|

5 |

3 |

1 |

1 |

Apple |

12,2 % |

12,4 % |

12,3 % |

15,7 % |

26,9 % |

28,1 % |

31,0 % |

38,1 % |

|

40 |

47 |

33 |

52 |

Intel |

- |

14,5 % |

13,7 % |

16,7 % |

— |

63,8 % |

57,5 % |

55,4 % |

|

21 |

14 |

5 |

8 |

IBM |

- |

14,6 % |

15,5 % |

15,5 % |

— |

44,9 % |

47,9 % |

48,2 % |

|

3 |

10 |

4 |

7 |

Micro soft |

- |

16,2 % |

17,1 % |

17,1 % |

— |

29,2 % |

29,5 % |

27,3 % |

В компании Apple за 2010—1013 гг. наиболее возрос показатель Gross Profit Margin (GPM) — рентабельность по обычным видам деятельности, зависящая от объема продаж готовой продукции. По результаты продаж нового iPhone и iPad, компания продала в 2013 г. 47,8 млн iPhone (37 млн годом ранее). Это рекорд — однако аналитики ожидали продажи на уровне 48 млн. Продажи iPad также поставили рекорд — 22,9 млн (15,4 млн годом ранее). По данным рейтинга газеты Financial Times, оценивающей рыночную капитализацию организаций, компания Apple в период с 2010 по 2013 год поднялась с 5 на 1 место, которое занимает второй год подряд [11].

Intel занимает №52 в списке “Financial Times 500” 2013 года с доходом 53,3 млрд. долл. в 2012 ф.г. Компания сообщила о доходе 52,7 млрд. долл. за 2013 ф.г., более чем на 1 % меньше предыдущего года. Так что не следует ожидать, что она поднимется в списке “Financial Times 500” в и этом году [11].

В списке “Financial Times 500” 2013 года IBM была № 8 с доходом 104,5 млрд. долл. в 2012 ф.г. В далеком уже 2006 году IBM была крупнейшей ИТ-компанией в списке (№ 10 в целом) с объемом продаж 91,1 млрд. долл. В 2007 году ее обошла HP, и с тех пор IBM сдает позиции. В этом году, с объемом продаж 99,8 млрд. долл. в 2013 ф.г. (ниже предыдущего года более чем на 4 %), скорее всего, это снижение продолжится.

Microsoft № 7 в списке “Financial Times 500” 2013 года с доходом 73,7 млрд. долл. в 2012 ф.г. Доход компании 77,8 млрд. долл. за 2013 ф.г., более чем на 5 % больше предыдущего. Вряд ли этого будет достаточно, чтобы обойти другие ИТ-компании, но может помочь ей подняться выше в общем списке “Financial Times 500” [11].

В целом же в секторе компьютеров, ИТ-оборудования и программного обеспечения не наблюдается спада или посткризисного застоя. Компании активно развиваются, наращивают объемы продаж. В целом динамика финансового состояния компаний положительная.

Нефтегазовая промышленность, нефтяное оборудование

Таблица 3.

Динамика положения нефтегазовых компаний в рейтинге Financial Times 500

|

Компа ния |

Рентабельность (ROE) |

Рентабельность (GPM) |

||||||||||

|

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

|

|

2 |

1 |

2 |

2 |

Exxon Mobil |

11,2 % |

15,4 % |

15,7 % |

16,7 % |

24,9 % |

27,4 % |

31,5 % |

38,1 % |

|

25 |

9 |

10 |

10 |

Chevron |

- |

- |

- |

14,7 % |

- |

- |

- |

45,4 % |

|

71 |

41 |

59 |

59 |

Schlum berger |

- |

- |

- |

13,5 % |

- |

- |

- |

48,7 % |

|

69 |

45 |

55 |

92 |

Conoco Phillips |

- |

- |

- |

15,1 % |

- |

- |

- |

24,1 % |

Чистая прибыль американской нефтегазовой корпорации Exxon Mobil, одной из крупнейших в мире компаний по рыночной капитализации, во II квартале 2013 года упала в 2,32 раза относительно аналогичного периода 2012 года — до 6,86 млрд долларов с 15,91 млрд долларов. По сравнению с показателем I квартала 2013 года прибыль сократилась на 27 %.

Chevron Corp в период с 2010 по 2013 год пожнялась с № 25 на № 10 по рейтингу “Financial Times 500”. В 2013 году чистая прибыль второй по величине капитализации нефтяной компании в США и третьей в мире - Chevron Corp. — составила $ 4,512 млрд, или $ 2,36 в расчете на акцию, против $ 6,178 млрд, или $ 3,18 на акцию годом ранее. Таким образом, чистая прибыль снизилась на 27 % из-за сокращения объемов добычи и падения цен.

Компания Schlumberger распололожилась на № 59, потеряв 18 позиций с 2011 года. Однако, по итогам третьего квартала 2013 г чистая прибыль Schlumberger увеличилась на 20,4 % — до 1,71 миллиарда долларов, или 1,29 доллара в пересчете на акцию против 1,07 доллара за июль-сентябрь 2012 года.

ConocoPhillips № 7 в списке “Financial Times 500” 2013 года. Чистая прибыль американской нефтегазовой компании ConocoPhillips по итогам I квартала 2013 составила $ 2,139 млрд, или $ 1,73 на акцию.

Во время кризиса капитализация многих нефтегазовых компаний продолжала расти примерно до середины 2008 года, когда цена нефти WTI достигла исторического пика в $ 147,27 за баррель, однако затем произошел резкий обвал цен на нефть. Нефтегазовые компании лишились благорасположения инвесторов и были вынуждены принимать меры по их привлечению. Тогда американские нефтегазовые фирмы объявили о сланцевой революции, обещая обеспечить рост экономики США и энергетическую независимость.

Эта технология, действительно, с 2012 года принесла США первое место в мире по добыче газа и позволила стране сократить зависимость от импорта. При этом общая капитализация сектора выросла с $ 5 млрд в 2006 г. до более чем $ 80 млрд в 2013 г.

Автомобилестроение и комплектующие

Таблица 4.

Динамика положения фирм автомобилестрояния в рейтинге Financial Times 500

|

Место в Financial Times 500 |

Компания |

Рентабельность (ROE) |

Индекс платежеспособности |

|||||||||

|

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

|

|

161 |

125 |

151 |

154 |

Ford motor |

20 % |

17 % |

19,5% |

21,5% |

280 |

276 |

250 |

242 (высо кий) |

|

355 |

322 |

401 |

398 |

Johnson controls |

12,1 % |

14,3 % |

13,1 % |

13,5 % |

298 |

301 |

264 |

253 (высо кий) |

|

- |

164 |

183 |

223 |

General motors |

14,2 % |

12,1 % |

9,1 % |

8,5 % |

380 |

344 |

324 |

316 (удовлет ворите льный) |

Ford занимает № 154 в списке “Financial Times 500” 2013 года с доходом $ 134,3 млрд в 2012 ф.г. В целом годовая выручка Ford сократилась на 1,5 %. Операционная прибыль уменьшилась на 10 % (до $ 7,9 млрд), а чистая прибыль — на 72 % (до $ 5,6 млрд). При этом сокращение чистой прибыли составило всего 5 %. Такое положение связывают с долговым кризисом в Европе, который является отголоском кризиса 2007—2009. Концерн Ford прогнозирует годовые убытки в 2014 году в размере $ 1 млрд. Кризис может затянуться на пять лет, прогнозируют в автокомпании. В связи с этим концерн может закрыть два завода и пересматривает стратегию развития.

Johnson controls занимает № 398 в FT500 c доходом 10,39 млрд. долларов. Прибыль на акцию уменьшилась на один цент. Доход в годовом исчислении упал на 3,7 %.

В списке “Financial Times 500” 2013 года General motors № 223. Чистая прибыль General Motors за квартал составила 1,48 млрд. долларов. Год назад компания озвучивала цифру в 1,73 млрд. долларов. Глобальная выручка равна 37,6 млрд. долларов [11]

В целом сектор автомобилестроения существенно пострадал от кризиса. Особенно зарубежные филиалы компаний. Продажи в Европе с 2007 г. только падали. Заводы работали с неполной нагрузкой в связи с острым снижением спроса и спадом продаж.

Тогда американское правительство пришло на выручку «большой тройке» — концернов General motors, Ford и Johnson controls — в самый разгар финансового кризиса 2007—2009 годов, купив часть акций компаний. И только 9 декабря 2013 правительство США окончательно избавилось от акций General Motors, завершив историческую эпопею по спасению одного из самых известных автоконцернов в США. В результате программы помощи концернам General motors, Ford и Johnson controls Минфин выделил около $ 10 млрд в 2009 году.

Выводы

В предкризисные годы американские компании стали проигрывать в конкуренции с фирмами развивающихся стран. Однако с 2009 года произошло укрепление их позиций, возросло количество и их доля в совокупной капитализации по рейтингу “Financial Times 500”, что объясняется как более глубоким снижением котировок на развивающихся рынках, так и наличием в США большого количества более устойчивых к кризису компаний, акции которых инвесторы считают надежными.

В годы финансового кризиса 2007—2009 годов фирмы по производству компьютеров и программного обеспечения в меньшей степени понесли потери, по-прежнему оставаясь в группе лидеров, компания Apple удерживает первую строчку рейтинга “Financial Times 500” с 2012 года [11].

Кризис 2007-2009 годов тяжелейшим образом отразился на автомобильной промышленности США: объём продаж новых машин, поднявшийся в 2005 г. до рекордного уровня в 17 млн, к 2010 г. вернулся всего лишь к 12 млн. Такие гиганты как General Motors находились на грани банкротства и удержались на плаву только благодаря поддержке государства. Деньги автопрому выделялись из фонда объемом $ 700 миллиардов, создание которого Конгресс одобрил, чтобы помочь банковскому сектору и погасить нараставшую панику на Уолл-стрит. Государственная финансовая поддержка помогла компаниям автомобилестроения вновь стать прибыльными.

В отличие от банков, цены акций которых снижались с 2007 г., капитализация многих нефтегазовых компаний продолжала расти примерно до середины 2008 года, однако затем cовокупная капитализация нефтегазовых компаний за 2010 год, когда FT снимала данные для рейтинга, сократилась на 38,4 % до $ 2,396 трлн. Но уже в 2011 году рейтинг “Financial Times 500” возглавлял американский нефтегазовый гигант ExonMobil, и нефтегазовая отрасль в целом укрепила свои позиции. Это связанно с внедрением в промышленную эксплуатацию технологии добычи газа из залежей сланцевых пород, которая была названа сланцевой революцией.

Таким образом, благодаря поддержке и финансированию со стороны правительства, переход компаний на новые технологии, привлечение инвесторов, ни одна крупная американская фирма не стала банкротом и не была продана зарубежным компаниям.

Список литературы:

1.Вахрушина М. Международные стандарты финансовой отчетности. Национальное образование, 2014 — 656 с.

2.Ковалев В.В. Основы теории финансового менеджмента: учебно-методическое пособие. изд-во Проспект, 2007 — 448 с.

3.Ковалев В.В. Финансовый анализ. М., 1995 — 176 с.

4.Котелкин С.В. Международный финансовый менеджмент: учебное пособие. М.:ИНФРА-М, 2010 — 604 с.

5.Львов В.С., Иванов В.В. Анализ финансового состояния предприятия. Москва, 1992 — 68 с.

6.Семенов В.М. Экономика предприятия. СПб.: ПИТЕР, 2008. — 416 с.

7.Стивен Росс, Рэндольф Вестерфилд, Брэдфорд Джордан Основы корпоративных финансов, Москва 2000 — 720 с.

8.Хазин М.Л. Закат империи доллара и конец «Pax Americana» . М.: Вече, 2003 — 368 с.

9.Шапиро Л.Д. Методическое пособие по экономико-статистическому моделированию промышленного производства: Методическое пособие / Томский Государственный университет. Томск, 2004 — 17 с.

10.Шеремет А.Д., Сайфулин Р.С. Методика комплексного анализа хозяйственной деятельности. М.: ИНФРА-М, 2000 — 208 с.

11.Financial times — рейтинг 500 крупнейших компаний мира [Электронный ресурс] — Режим доступа. — URL: http://www.ft.com/intl/indepth/ft500 (дата обращения 12.04.2014).

дипломов

Оставить комментарий